Blockchain and the financial sector: Hype or Change?

Whilst blockchain is one of the most discussed developments in the financial industry, German financial service providers have so far tended to wait and see – they see no reason to rush. For many financial service providers, the technology is being considered as part of their strategic planning and has already been tested selectively – and yet, only a few are true blockchain pioneers. Considering the major changes in other industries, however, it is worth taking a closer look at possible developments in the financial services sector.

What are the opportunities for financial institutions?

A decisive advantage of blockchain technology is that information and processes can be exchanged in real-time without a central control body in a transparent, fully traceable and thus almost forgery-proof manner. With the possibility of concluding secure, self-monitoring and long-distance contracts, blockchain can save time and transaction costs in a wide variety of areas.

Let’s look at some business models and lines of business:

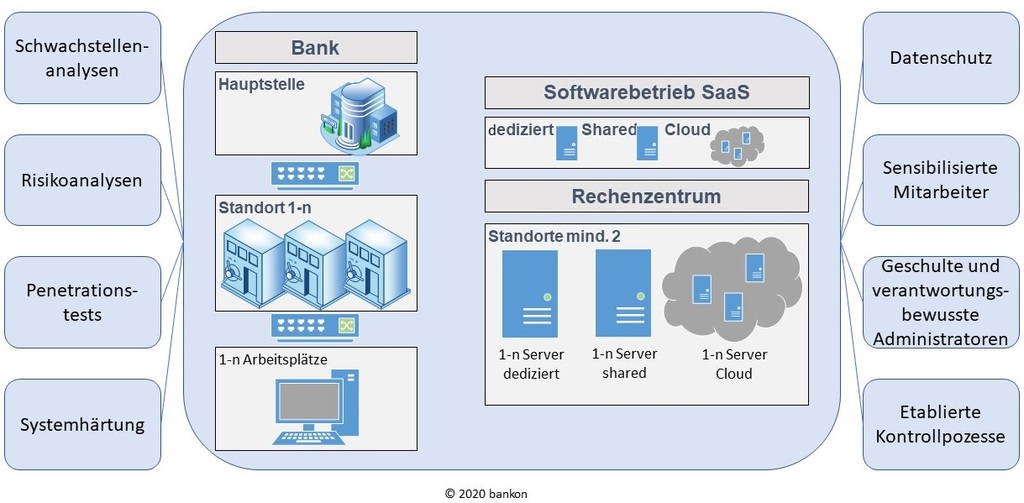

Figure 1: The disruptive potential of blockchain technology

What is the disruptive potential of blockchain in the banking industry?

Banking transactions should ideally be simple, fast and cheap, avoiding the use of intermediaries; the Internet of Things (IoT), blockchain-technology, cryptocurrencies, cloud-computing and Web 3.0 with less centralized internet and more peer-to-peer interactions will have huge influences on future financial sector business models.

But in this article, let’s focus on blockchain technology.

To understand possible advantages of this new technology, it is important to analyze different business models.

Traditional banking: Firstly, there are some serious potential changes for commercial banking. Bank deposits will decrease, as the popularity of alternative ways to store funds increases. A lot of unbanked people have with blockchain a very real possibility to be part of the financial business world. Further, we see a growing demand for new asset classes like cryptocurrencies (BTC etc.) from countries dealing with hyperinflation. Transactions have the potential to be much faster and cheaper than with traditional payment systems – and innovative solutions such as blockchain can improve this even further. Banks risk losing business when decentralized digital currencies become more widespread as methods for payments and of storing money.

Investment banking also faces far-reaching changes. Equities and debt securities can be represented by tokens on the blockchain in the capital market and smart contract platforms allow investors to track and transfer bonds in real time. Migrating financial markets onto the blockchain, with its more efficient infrastructure, also promises many more advantages that banks should be careful not to miss out on; global capital markets are moving to the blockchain – London Stock Exchange with IBM, Australia Security Exchange and Nasdaq for example, have all developed blockchain platforms for issuing, trading, clearing and the settlement of shares. Blockchain technology promotes data consistency, accurate and immutable records of historical ownership, decentralization, and transparency. It can be extended to any type of financial instrument used for raising capital. This new technology is also interesting for asset managers looking for an edge in handling their clients’ funds. Institutional and retail investors are also showing increased interest; across all aspects of the financial sector – and indeed across many industries – blockchain and cryptocurrencies will play an increasingly important role as we move in promising new directions.

Insurers have been slow in catching up with technological innovations – it is a highly specialized business with carefully calculated risk assessments and similar risk profiling. It is difficult to sell insurance contracts in a decentralized peer-to-peer market. Despite this, the blockchain technology can be a major source of efficiency and innovation for insurers: shorter waiting times, less uncertainty, fewer verification errors, lower back-office costs and the reduction of bureaucracy are all benefits that are promised by the new technology. But these are not the only advantages: automation of pay-off execution processes, greater efficiency in time and manpower and improved customer relationships are all also made possible through the blockchain.

Trade finance: Trade finance is a lengthy process involving multiple participants; there are still lots of manual IT processes and paperwork. Such manual processes are expensive and require considerable time. Blockchain-based platforms are set to rewire the processes behind trade finance. The relevant blockchain platforms are a type of shared distributed ledger on which the history of transactions is digitally recorded and cryptographically secured. Within trade finance, this technology is seen to streamline the transfer of money and goods by facilitating greater transparency among participants and increase efficiency in financial transactions. Blockchain disrupts current processes by offering greater efficiency, better economic growth, and economic stimulation – it is faster and cheaper for all participants. What’s more, when a trade finance platform is built on blockchain, the documentation – for example – can be shared across the participants involved. This means that everybody has all the information they need to do their due diligence and to complete the transaction, seeing the same facts and relevant information as all the other parties, greatly reducing the potential for disputes; human error is further reduced as payments are automatically triggered by specific events in the supply chain before being immutably recorded on the blockchain.

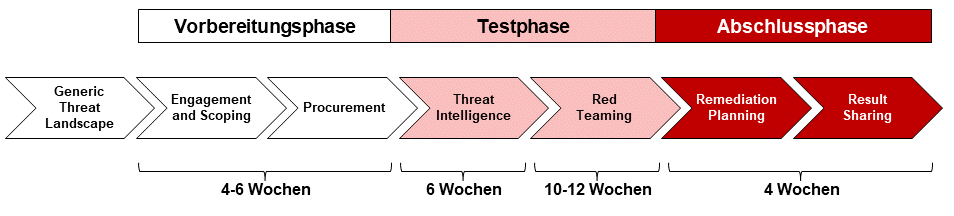

Figure 2: Change potential according to bank products

What are the banking business lines that could be disrupted by blockchain?

International Transactions: Bank transfers today are generally complicated and expensive. Cryptocurrencies will likely become the first choice for international bank transfers. They are likely to be fast with lower fees for peer-to-peer transactions. Therefore, blockchain looks set to an ideal solution for international money transfers. Some banks are working on proof-of-concept border payments with a Hyperledger Fabric blockchain platform. This will have to be reconciled with SWIFT in real-time.

The Future of lending: Banks are today the primary source for lending money. With smart contracts based on the blockchain lending directly from depositor to borrower is possible. Smart contracts will make peer-to-peer lending easier and more transparent. With blockchain’s transaction history it can be seen, for example, who is a reputable borrower. Previous actions will be recorded on the blockchain, much like on many existing online marketplaces. This reduces informational asymmetries between the involved parties. Lending on blockchain is also set to be less expensive and faster, as well as being immutable and easily accessible.

Escrow services: Here, blockchain guarantees that two parties in a business transaction can trust each other and that the bank guaranteeing it receives fees of about 1%. Such a deal could be designed with a smart contract and then be executed automatically.

KYC (Know your customer): Reliable identification is essential to preventing crimes and money laundering. The customer enters his or her data only once in a countrywide ID-System on blockchain. This platform is immutable, secure and unbiased. Furthermore, a Hyperledger basis offers additional solutions for identity verification.

Post-trade settlement: Banks can reduce their processing costs, increase transaction speed and reduce technical overheads using blockchain. It also reduces settlement times, guarantees certainty of results, generates fewer mechanical errors, and has a leaner back-office structure. Further benefits include that all partners use the same automatic trading system, and the audit requirements are complied with.

There are, however, certainly many more possibilities that will be opened up as blockchain technology develops.

Conclusion: Is blockchain the future?

Blockchain technology is already firmly established within the cryptocurrency’s environment. There are many blockchain initiatives in the banking sector, but adopted solutions will be developed step-by-step. Market demand and interest in blockchain-based solutions is increasing significantly, while actual use cases are still being developed. Further, the tokenization of digital assets is still in its infancy, with many promising developments sure to come.

Banks, wealth managers and insurers should all now look to the opportunities offered by blockchain technologies and digital assets if they want to keep up with growing demand as customer interest increases. If a bank is not prepared, they could risk passing competitive disadvantages on to both new and existing customers.

There is a big chance that blockchain technology and its applications will help shape the future of banking; the digital euro is also likely another driving force in this development. Digital assets and DeFi applications will profoundly change the face of the financial services industry – at the same time, however, completely new revenue opportunities for institutions will be opened up.

Germany is a pioneer in developing the crypto ecosystem. Crypto case law is progressive and carefully regulated by the federal government. With the BMF letter of May 10th, 2022, tax authorities were given a legally secure and practicable guide to the income-tax treatment of crypto assets. Smooth and intelligent services from the banking world will inevitably be needed in the near future to unleash and control the disruptive potential of blockchain technology.

We have been supporting our customers in the financial scene in their procedural, technological and regulatory transformations for more than two decades. Our consultants have many years of experience, especially where the professional and the technical interface, and we are very familiar with cutting-edge technologies and their emergent effects. We also recognize the value of your own skills and experience, and your knowledge and input are always important factors in our work.

Take advantage of our extensive experience and talk to us:

bankon Management Consulting GmbH & Co. KG

Max-Planck-Str. 8

85609 Aschheim/München

Tel.: (089) 99 90 97 90

Fax: (089) 99 90 97 99

Web: https://www.bankon.de

E‑Mail: research@bankon.de