Filialschließung – und was kommt dann – Comeback des Telefons als Vertriebskanal

Oft kommt sie schleichend und nahezu unbemerkt, manchmal mit einem Big Bang – die Schließung von Filialen der klassischen Universalbanken im Bundesgebiet.

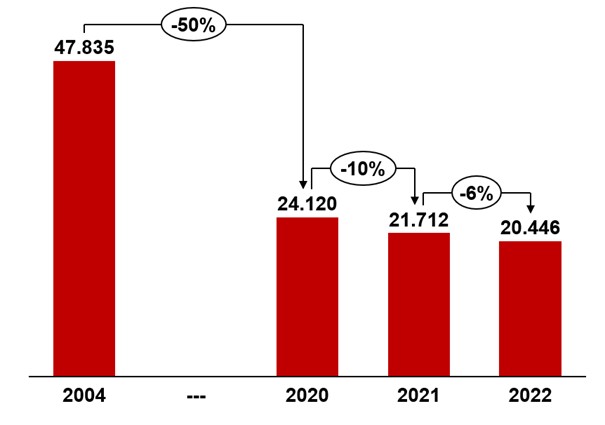

Abbildung 1: Entwicklung Anzahl Bankfilialen in Deutschland gemäß Bankstellenbericht der Bundesbank

Verschiedene Ursachen können hierfür verantwortlich sein. Seit Jahren bereits bauen Sparkassen, Genossenschaften und Großbanken ihre Filialpräsenz deutlich zurück. Viele der ehemaligen Beratungspunkte werden aus Kostengründen oder aufgrund niedriger Besuchsfrequenz in Selbstbedienungsstandorte umgewandelt oder entfallen ganz. Die Commerzbank zum Beispiel wählte abweichend hiervon einen Big Bang Ansatz, in dem innerhalb eines sehr kurzen Zeitraums 2022 ein erheblicher Anteil der bisherigen Standorte geschlossen oder nach der Corona-Pandemie nicht wieder geöffnet wurde. An ihre Stelle trat das Leistungsangebot der Beratungscenter, über die den Kunden Leistungen via Telefon und Videokonferenz in Kombination mit Online-Leistungen offeriert wurden.

Ein weiteres Phänomen ergänzt diese Veränderungstendenz für die Kunden vor allem im ländlichen Raum. Durch die hohe Zahl von Geldautomatensprengungen kommt es zu einer Reduktion des Angebots an Selbstbedienungsstandorten, weil die Kosten für die Wiederherstellung oder Absicherungsmaßnahmen immens gestiegen sind.

Was heißt das für den Kunden?

Gelebte Gewohnheiten im Zugang zu Bankdienstleistungen verändern sich. Das Gespräch mit einem Berater der Bank bedarf einer expliziten Terminvereinbarung und einer Fahrt zum jeweiligen Standort. Die Bedeutung von Selbstbedienungsangeboten am Automaten oder via Online-Banking nimmt deutlich zu, da nur noch diese Kanäle für die Durchführung von Transaktionen zur Verfügung stehen. Je nach Angebot des Instituts steht alternativ ein Berater via Telefon oder multimedial zur Verfügung.

Diese Entwicklung ist für den Kunden nicht überraschend, aber inzwischen sind die Veränderungen für jeden spürbar und erfordern eine verstärkte Anpassung des Nutzungsverhaltens von Bankdienstleistungen.

Was heißt das für die Bank?

Die Aufgeschlossenheit der Kunden für die Nutzung medialer Kanäle wächst und erleichtert den Kreditinstituten den Abbau stationärer Angebote. Gemäß Daten von Statista stieg der Anteil der Online-Banking Nutzer in den Jahren von 2014 bis 2023 von 53 % auf 76 %. Selbst in der Altersgruppe der Senioren nutzen inzwischen nahezu 50 % der Bankkunden das Online-Angebot. Ist damit der Switch vom stationären zum medialen Angebot für die Banken ein Erfolgsmodell? Aus meiner Sicht wäre diese Einschätzung trügerisch und gefährlich.

Kritikalität der Entwicklung

Viele Filialstandorte haben vor ihrer Schließung primär ein Serviceangebot und nur standardisierte Beratungsleistungen offeriert, so dass durch den Wechsel auf Selbstbedienung oder mediales Angebot, eine Veränderung durch den Kunden als akzeptabel empfunden wurde.

Kritischer ist jedoch, dass viele Informationen aus dem unmittelbaren Kundenkontakt nicht mehr in der Bank vorliegen, und in Form eines Customer Relationship Management genutzt werden können. Damit einher gehen drei kritische Entwicklungen:

- Die inhaltliche Differenzierbarkeit der Bank von Anbietern aus dem FinTech-Umfeld nimmt ab

- Konditionen bekommen eine stärkere Bedeutung bei der Entscheidung des Kunden für einen Anbieter

- Die Loyalität des Kunden für seine Bank nimmt stetig weiter ab

Das ist grundsätzlich nicht neu. Interessant ist aber Folgendes: Trotz hoher Bereitschaft zur Nutzung medialer Kanäle, deuten die in den letzten Wochen aufgetretenen Schlangen vor den verbliebenen Filialen der Commerzbank darauf hin, dass es Anforderungen gibt, die durch die neue Struktur der Beratungscenter bisher nur unzureichend abgebildet werden.

Handlungserfordernisse für die Bank

Die Entscheidung einer Bank, statt stationärer Leistungsangebote ausschließlich auf Selbstbedienung oder Online-Angebote zu setzen, ist nach unserer Einschätzung kein erfolgversprechendes Modell. Auch der inzwischen verbreitete Einsatz von Avataren oder Robo-Advisor-Angeboten greift hier zu kurz.

Durch die fortschreitende technische Entwicklung erfährt stattdessen ein anderes Medium eine Renaissance – das Telefon. Die Möglichkeiten eines Leistungsangebotes gehen weit über das hinaus, was früher als Call-Center oder Communication-Center bezeichnet wurde.

Bereits Ende der Neunzigerjahre zeigte die Advance Bank, welche Möglichkeiten in der Beratung via Telefon stecken. Vermögensberatung, Vertrieb geschlossener Fonds, Baufinanzierungsangebote (in Teilen sogar in Kombination mit Online-Funktionen) wurden den Kunden damals offeriert. Die damals damit noch verbundenen Kosten verhinderten einen langfristigen Erfolg dieses Ansatzes.

Der Ansatz der Beratungscenter der Commerzbank greift viele dieser Themen wieder auf, und bietet über das Telefon ein breites Spektrum von Serviceleistungen bis hin zu spezialisierten Beratungsleistungen im Kontext Wertpapier und Finanzierung an.

Ein derartiges Angebot erfordert jedoch Voraussetzungen in drei Handlungsfeldern:

- Hohe technische Integration der Komponenten der Kernbankplattform

- Technische Ausstattung des Arbeitsplatzes im Hinblick auf Information, Kommunikation und Dokumentation

- Spezifische Qualifikation der Beraterinnen und Berater für die Beratung via Telefon

Zu 1. Technische Integration

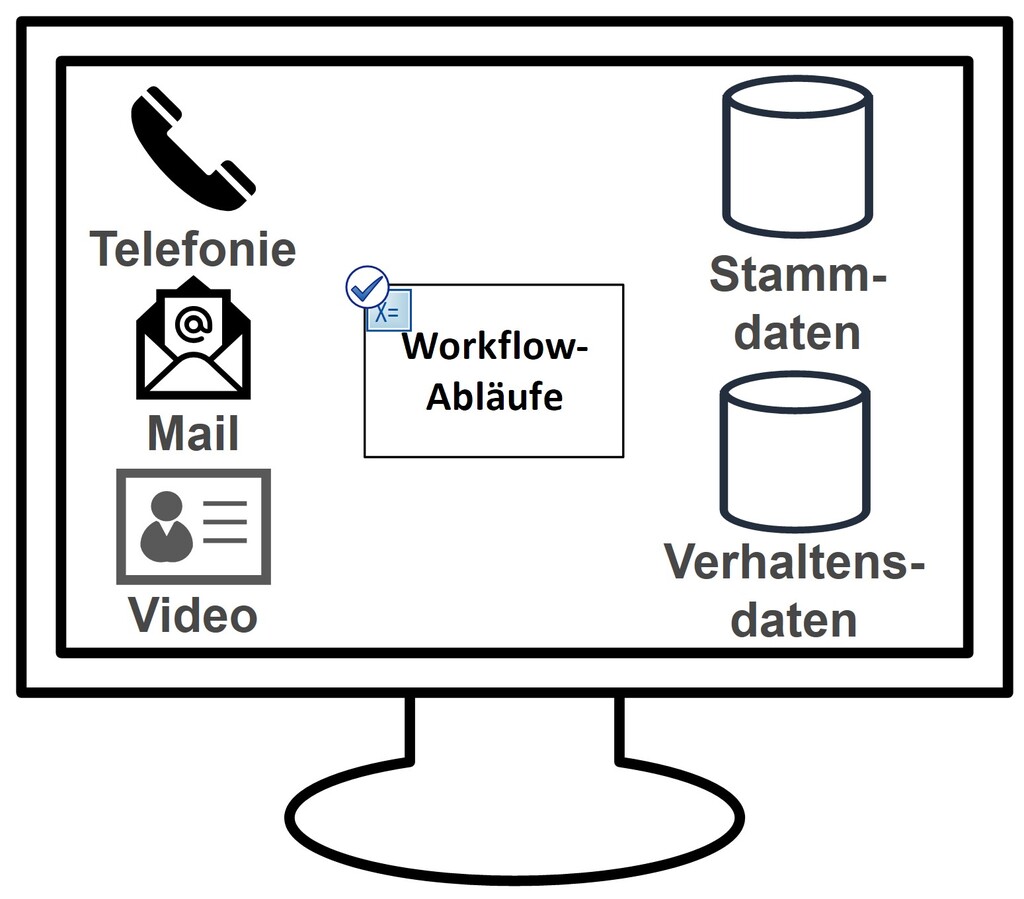

Die für die Erbringung von Service- und Beratungsleistungen erforderlichen Informationen müssen in einer Oberfläche gebündelt sein. Ein Zusammentragen erforderlicher Informationen aus unterschiedlichen Anwendungssystemen während eines Kundengesprächs ist zu vermeiden. Gleiches gilt für die Nutzung von Workflow-Komponenten. Beratungsunterstützung und Weitergabe von Bearbeitungsaufträgen sowie regulatorikkonforme Dokumentation des Beratungsgesprächs müssen ohne Systemwechsel möglich sein. Andernfalls wird die Qualität der Service- oder Beratungsleistung dem Kunden gegenüber deutlich beeinträchtigt. Viele Banken haben diese Integration heute nicht. In der Erbringung von Leistungen im stationären Vertrieb war die Bedeutung dieser Integration deutlich geringer.

Zu 2. Arbeitsplatzausstattung

Alle erforderlichen Informationen zum Kunden müssen am Arbeitsplatz des Beraters zusammenlaufen. Vereinbarungen mit Kolleginnen und Kollegen aus vorangegangenen Gesprächen zählen hier ebenso dazu, wie Informationen zu erfolgten Online-Aktivitäten des Kunden oder zu Besuchen im stationären Vertrieb. Ohne diese Informationsbasis ist eine personenunabhängige Leistungserbringung nicht darstellbar.

Hinzu kommt neben einer geeigneten Telefonie auch die erforderliche akustische Ruhe am Arbeitsplatz. Während eines vertraulichen, telefonischen Beratungsgesprächs darf für den Kunden kein „kommunikatives Grundrauschen“ aus parallellaufenden Kundengesprächen vernehmbar sein. Ebenso sind die Arbeitsplätze für die Durchführung von Videoberatungen auszustatten. Diese Ausstattung endet nicht bei der Auswahl einer Software. Vielmehr dürfen keine Personen durch das Bild der Videokonferenz laufen oder Spiegelungen von Bildschirmen anderer Berater für den Kunden sichtbar sein.

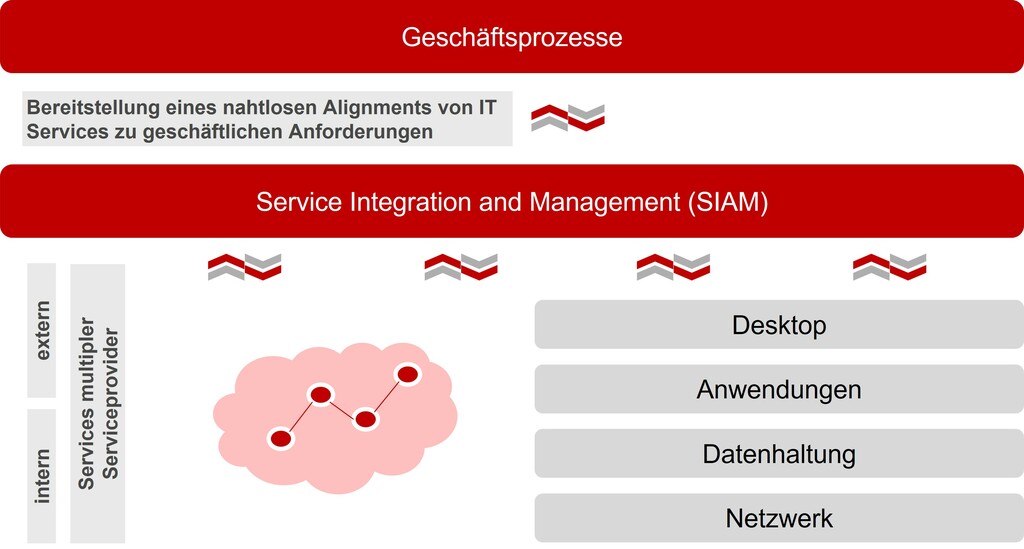

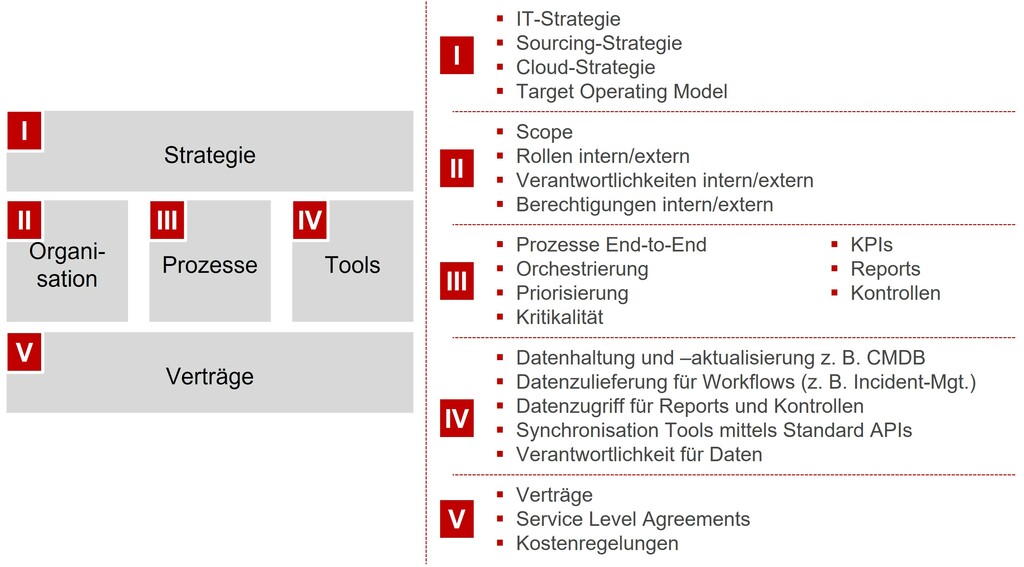

Nachstehende Abbildung fasst wesentliche Aspekte der Punkte „technische Integration” und „Arbeitsplatzausstattung” zusammen:

Abbildung 2: Technische Integration und Arbeitsplatzausstattung

Zu 3. Qualifikationsbedarf

Die Qualifikation eines erfolgreichen Bankers im stationären Vertrieb ist eine gute Voraussetzung für eine Fortführung des Erfolgs mittels Telefon oder Video-Chat. Ausreichend allein ist sie jedoch nicht.

Die unmittelbare Interaktion mit dem Kunden via Telefon, die sich weder aufhalten noch unterbrechen lässt, stellt ergänzende Anforderungen in Punkto Kommunikation, Konfliktmanagement oder Abschlussorientierung. Nonverbale Informationen des Kunden im Gespräch fehlen oder sind über den Videokanal anders als in einem Face-to-Face-Gespräch.

Hinzu kommt eine deutlich erhöhte Taktung der Gespräche, nicht nur im Serviceumfeld, sondern auch in der qualifizierten Beratung. In der Vorbereitung unterlassene Aktivitäten lassen sich im Gespräch kaum nachholen. Noch einmal andere Anforderungen zur Taktung stellen sich aus Outbound-Calls. Hier ist grundsätzlich zu überlegen, ob die gleichen Personen In- und Outbound telefonieren.

Abschließend besteht in vielen Fällen ein Unterschied in der persönlich empfundenen Wertigkeit des Kundenkontakts via Telefon im Vergleich zum stationären Vertrieb. Hierfür besteht kein Grund, dennoch ist diese Empfindung immer wieder festzustellen.

Perspektiven zur Weiterentwicklung

Im Rahmen der technischen Integration ist es von hoher Bedeutung, dass End-to-End-Prozesse in ihren Prozessbestandteilen an unterschiedlichen Stellen bearbeitet werden können. Waren stationäre Standorte der Banken oft auch dadurch gekennzeichnet, dass in ihnen in Teilen Backoffice-Tätigkeiten durchgeführt wurden, so ist dieses im Rahmen des telefonischen Kundenkontaktes nur noch ganz rudimentär möglich, z. B. bei Adressänderungen.

Je integrierter die Workflow-Unterstützung in der Prozessbearbeitung ist, umso flexibler lassen sich die Prozessteile aufsplitten. Dieses ermöglicht beispielsweise die organisatorische Ausgliederung von Leistungen in Servicegesellschaften. Aus Kostengründen bieten diese ihre Leistungen nicht mehr nur obligatorisch in Deutschland an, sondern auch an ausländischen Standorten. Hieraus ergeben sich für die Banken neue Möglichkeiten, standardisierte Backoffice-Prozesse kostengünstig abzubilden.

bankon unterstützt Groß- und Landesbanken, Sparkassen und Genossenschaftsbanken bei der Neustrukturierung ihrer Vertriebskanäle. Langjährige Praxiserfahrung ermöglicht bankon, gemeinsam mit den Kunden das für den jeweiligen Vertriebskanal geeignete Produkt- und Leistungsspektrum zu definieren. Basis ist die Erkenntnis, dass das Leistungsangebot sehr eng mit den etablierten Prozessen sowie mit deren technischer Basis zusammenspielt und nur in einem ganzheitlichen Ansatz konzipiert werden kann. Bankfachliche und prozessuale Kenntnisse ermöglichen es den bankon-Beratern, erforderliche Anpassungen an den End-to-End-Prozessen vorzunehmen, erforderliche Übergangsprozesse zu konzipieren und je Vertriebskanal ein optimales Produkt-Prozess-Portfolio zu spezifizieren.

Darüber hinaus verfügt bankon über langjährige Erfahrung in der regulatorikkonformen Auslagerung von Backoffice-Prozessen innerhalb Deutschlands sowie an verschiedene, relevante Anbieter von Leistungen im Near- oder Offshoring.

Profitieren Sie von der langjährigen Expertise unserer bankon Berater in der Gestaltung kanal-übergreifender, erfolgreicher Vertriebs- und Backoffice-Prozesse.